Anlagetipps

Sparkonto

Das gute alte Sparbuch oder Sparkassenbuch ist keineswegs tot. Der altbekannte Rat, drei Netto-Monatseinkünfte gehören auf das Sparbuch, gilt unverändert auch heute. Weshalb?

- weniger flüssig als das Girokonto (bis 2.000 Euro im Monat)

- zum Abheben muss man das Sparbuch mitnehmen

- damit keine „Verführung" zu spontanem Konsum

- bei Anschaffungen viel billiger als der Dispositionskredit

- kostenlos

- für kleine Summen geeignet.

Tages- oder Termingeld

Zuerst für Unternehmen gebräuchlich, sind diese Gelder auf Konten auch bei vielen Privathaushalten weit verbreitet. Das Tagesgeldkonto ist nicht zum Sparen da, sondern um „bis auf weiteres", also kurzfristig, Gelder zwischen zu parken. Die Zinssätze sind heutzutage weit unter 1 %; von Anlagen bei in Österreich oder den Niederlanden ansässigen Töchtern von türkischen oder russischen (neuerdings sogar nigerianischen!) Auslandsbanken - von der Stiftung Warentest immer wieder empfohlen - halte ich nichts, sie werfen auch nur etwa 1,25 % im Jahr ab. Gegenüber Spargeldern haben Tagesgelder einen Vorteil, der leicht zum Nachteil werden kann: Sie sind mit Online-Banking (siehe Kontotipps) jederzeit verfügbar. Ratensparen auf ein Tagesgeld funktioniert deshalb nicht!

Gelder, bei denen Sie genau wissen, wann Sie diese brauchen (für große Anschaffungen u.a.), liegen am besten auf einem Termingeldkonto zu etwas besseren und von vornherein für die Laufzeit festen Zinsen.

Sparbrief

Sparbriefe oder Sparkassenbriefe sind nichts anderes als lang laufende Termingelder. Sie haben

- eine feste Laufzeit und

- einen festen Zinssatz.

Geeignet sind sie insbesondere für Kinder (die noch kein Geld abheben sollen) und für Leute ab einem mittleren Alter (die schon alle Konsumgüter besitzen). Sie sind weniger flüssig als Sparkonten, bringen aber höhere Zinsen.

Wertpapier

Für die Anlage in Wertpapieren braucht der Mensch eine gewisse Reife. Er muss bereit sein, auch - meist zeitweise - Geld zu verlieren. Das bedeutet, es darf ihm nichts ausmachen, Kursverluste auszuhalten. Andererseits bieten sich ihm höhere Erträge, Renditen genannt. Wertpapiere werden meist an Börsen gehandelt und können so jeden Tag erworben und wieder veräußert werden. Ihr Preis wird in einem Nennwert (z. B. 1.000 Euro) oder in Stück gehandelt. Der Preis heißt Kurs.

Zinspapier

Die Zinsen für Wertpapiere können fest sein für die ganze Laufzeit (wie beim Sparbrief) oder einseitig durch den Ausgeber (den Emittenten) erhöht oder gesenkt (wie beim Sparkonto) werden. Veränderliche Zinssätze bieten in Zeiten niedriger Zinsen - wie jetzt - mehr Chancen als Risiken. Dagegen sind feste Zinssätze in Hochzins-Phasen besser. Sie bringen gute Erträge auch dann noch, wenn neues Geld nur noch viel niedriger angelegt werden kann. Verzinsliche Wertpapiere werden auch „Rentenwerte" genannt.

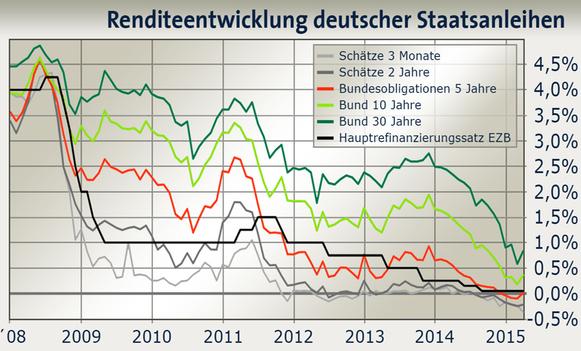

Deutsche Anleihen

Aktie

Ein Zitat vorweg: „Geld, das man in Aktien anlegt, muss man echt über haben, nicht nur übrig". Es darf nicht für eine geplante Konsumentscheidung nur „zwischengeparkt" oder gar „auf Pump" beschafft sein. Denn eine gute Rendite erzielt nur, wer warten kann. Dann aber gilt: „Wer gut schlafen will, kauft Renten. Wer gut essen will, kauft Aktien".

Geld in Aktien anlegen sollte nur, wer sich regelmäßig mit seiner Geldanlage beschäftigen kann und will. Die Börsensendung kurz vor der Tagesschau ist hierfür ebenso geeignet wie der Börsenteil der Regional- oder Lokal-Zeitung. Wer mitreden will, sollte sich eine Fachzeitschrift halten, z. B. „Finanztest" oder gar eine Wirtschaftszeitung wie das „Handelsblatt". Noch komfortabler ist das Internet, z. B. die Seiten von der ARD.

Dort kann man die wichtigsten Nachrichten über Märkte und Aktiengesellschaften lesen und seine Entscheidungen als „Fundamentalist" auf Fakten aufbauen. Wer lieber „Chartist" sein möchte, kann - am besten im Internet - Kursverläufe verfolgen von „intra-day" bis mehrere Jahre. Merke: immer in drei Stufen herangehen:

1. den Markt (die Welt, den Erdteil, das Land)

2. die Branche (Automobil, Chemie, Energie, Finanzen, ...)

3. die Aktie (z. B. BMW, VW, ...)

Deutsche Aktien

Fonds

Investmentfonds sammeln Anlegergelder in einen großen Topf und kaufen daraus Wertpapiere (oder Immobilien). Der Anleger ist also am Topf und nicht einer Aktiengesellschaft o.ä. beteiligt. Das bedeutet: Risikominderung durch Risikostreuung. Es gibt

- Geldmarktfonds

- Rentenfonds

- Aktienfonds

- Immobilienfonds

- gemischte Fonds.

Nicht zu empfehlen sind Dachfonds, also Fonds, in denen wiederum Fonds stecken, weil sie zu hohe Kosten verursachen. In der aktuellen Niedrigstzinsphase „verbrennen" Geldmarktfonds oft mehr Geld für die Kosten ihres Managements als sie an Zinsen einnehmen. Breit streuende Aktien- bzw. Rentenfonds (Europa, Welt) sind besser, da wissen Sie auch, was in ihnen steckt. Beachten Sie bitte bei offenen Immobilienfonds die Mitte 2013 eingeführten Mindest-Haltedauern, bevor Sie hierin investieren.

Chancen und Risiken entsprechen generell denen der Papiere in diesen Fonds. Man nimmt an, dass die Fonds-Manager sich viel besser auf ihren Märkten auskennen und ihre Entscheidungen zu einem über dem Markt - durch den Index ausgedrückt - liegenden Rendite führen. Dieses Fonds-Management muss auch bezahlt werden, die Kosten werden entweder

Chancen und Risiken entsprechen generell denen der Papiere in diesen Fonds. Man nimmt an, dass die Fonds-Manager sich viel besser auf ihren Märkten auskennen und ihre Entscheidungen zu einem über dem Markt - durch den Index ausgedrückt - liegenden Rendite führen. Dieses Fonds-Management muss auch bezahlt werden, die Kosten werden entweder

- einmalig aus Ausgabe-Aufschlag (Classic-Fonds)

- fortlaufend als Verwaltungs-Vergütung (Trading-Fonds)

- oder in Kombination daraus

dem Anleger abgezogen. Wer den Fondsmanagern nicht so viel zutraut, greift zu Indexfonds. Diese bilden einen Aktienindex (z.B. dem deutschen DAX 30 oder den europäischen Euro-Stoxx 50) nach, indem sie entweder die Aktien (der 30 bzw. 50 Gesellschaften) wirklich kaufen oder mit Kontrakten über Banken nachbilden. Mit Indexfonds, den ETF, steigt und fällt der Wert der Anlage genau so wie das Börsenkursniveau.

Von diesen offenen Fonds zu unterscheiden sind geschlossene Fonds. Diese sind nur für erfahrene Anleger mit hoher Risiko-Bereitschaft und langer Anlagedauer von zehn bis dreißig Jahren und vor allem aus steuerlichen Aspekten gedacht; jedoch ist die Bilanz der Stiftung Warentest ernüchternd (siehe Schaubild unten).

Von diesen offenen Fonds zu unterscheiden sind geschlossene Fonds. Diese sind nur für erfahrene Anleger mit hoher Risiko-Bereitschaft und langer Anlagedauer von zehn bis dreißig Jahren und vor allem aus steuerlichen Aspekten gedacht; jedoch ist die Bilanz der Stiftung Warentest ernüchternd (siehe Schaubild unten).

Vorsicht!

Strategie

- Länder, besser Regionen (z.B. Ostasien): Wenn Sie der Meinung sind, dass wirtschaftspolitische Unterschiede die Aktienkurse am stärksten beeinflussen, suchen Sie sich Fonds - oder Aktien - aus mindestens zwei viel versprechenden Ländern aus.

- Branchen: Sind Sie der Ansicht, dass Branchen (z.B. Telekommunikation, Technologie) eine größere Rolle spielen als Länder, dann suchen Sie sich entweder die Länderfonds aus, in denen die Branchen Ihrer Wahl stark sind oder Sie nehmen gleich einen europäischen Fonds.

- Auswahl: Frankreich, Deutschland, Großbritannien und die Schweiz machen zusammen zwei Drittel des europäischen Aktienmarktes aus. Italien, Spanien, Österreich und die Niederlande sind weniger bedeutend. Sie sollten die kleineren Länder nur dann stärker gewichten, wenn Sie spekulieren wollen. (FINANZtest 2/2003, Seite 35)

Meine Tipps

- Beginnen Sie Ihre Anleger-Karriere mit Zinspapieren. Sobald Sie darin wenigstens 5.000 Euro angelegt haben, wagen Sie sich an Fonds.

- Bei den Fonds beginnen Sie mit europaweit anlegenden, breit streuenden Fonds, wie z. B. Arideka von der Sparkasse. Sie mischen dabei Länder- und Branchen-Risiken.

- Haben Sie wenigstens 5.000 Euro in Welt-, Europa- oder Deutschland-Aktienfonds, können Sie sich an Länder- oder besser an Branchenfonds heranwagen. Beachten Sie dabei, dass viele Branchenfonds „amerika-lastig" sind und Sie ein Währungsrisiko eingehen, durch das z.B. im Jahr 2017 ein Großteil der Gewinne durch den Dollar-Kursverlust aufgezehrt wurde!

- Erst nach den Branchenfonds folgt die Direktanlage in Aktien. Wählen Sie wenigstens drei, höchstens zehn, verschiedene Gesellschaften. Damit Sie nicht durch Spesen ärmer werden, sollten in jeden Wert wenigstens 1.000 Euro investiert werden.

Nutzen Sie Ihren Internet-PC, um ihre Fonds und Aktien in „Muster-Depots" jederzeit zu bewerten. Dieser Service wird von vielen Medien-Unternehmen (z.B. der ARD) oder Banken kostenlos angeboten. Muster-Depots können auch vor geplanten Käufen geführt werden, um den Kursverlauf eine Zeit lang zu verfolgen. Oder auch danach, wenn Sie bei günstigeren Kursen ihren ehemaligen Wert erneut kaufen wollen. Hierzu rate ich besonders, denn diese Aktie kennen Sie schon. Und in bekannte Werte zu investieren, ist besser als irgendwelchen „heißen Tipps" zu folgen!

Deutsche Aktionäre

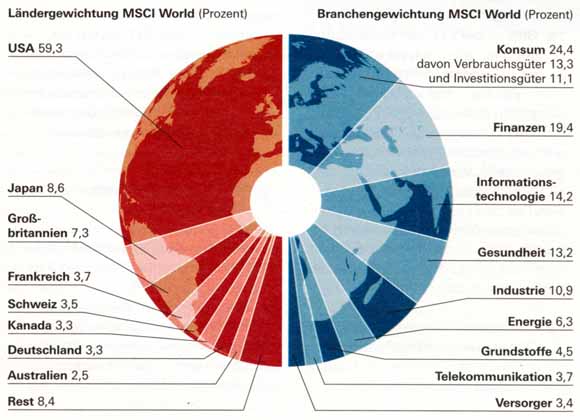

Welt-Aktien-Index

Quelle der Abbildungen der Banknoten: Internet-Seite der Deutschen Bundesbank,

Liniendiagramm Rendite-Entwicklung: Internet, ARD Börse (August 2016)

Liniendiagramm Aktien-KGV: fonds magazin 1.2015, Seite 9

Säulendiagramm Aktionäre ARD Börse (Februar 2016)

Kreisdiagramm Welt-Aktien-Index MSCI World: FinanzTest 5.2016, Seite 28 f.

Schaubild Dividendenrenditen: fonds magazin 2.2016, Seite 18.

Anlagefehler

So vermeiden Sie typische Anlagefehler:

Regel 1: Eigene Strategie entwickeln

Das wirtschaftliche Umfeld jedes Anlegers ist anders. Von geringen bis hohen Anlagebeträgen, von gelegentlichen Wertpapiergeschäften bis zum täglichen Handeln - entscheidend ist, eine auf die eigene individuelle Situation passende Anlagestrategie zu entwickeln und dabei auch Ertragsaspekte nicht außer Acht zu lassen. Die Strategie sollte zudem schriftlich festgehalten werden, damit sie auch konsequent angewandt wird.

Regel 2: Strategie stetig überprüfen

Ob eine Strategie aufgeht, lässt sich objektiv nur mit Hilfe eines Kennzahlensystems analysieren. Die Überprüfung der Strategie sollte unabhängig von der jeweiligen Börsenphase geschehen. Denn mit der richtigen Strategie lässt sich zu jeder Zeit Geld verdienen. Zeigen sich Schwachstellen, muss die Strategie natürlich geändert werden.

Regel 3: Aus Fehlern lernen

Menschen machen Fehler, aber es ist falsch, sie zu verdrängen. Erfolgreiche Anleger führen deshalb ein Tagebuch über ihre Investitionen und analysieren Fehler genau, um sie später zu vermeiden.

Regel 4: Diszipliniert anlegen

Die entwickelte Strategie sollte konsequent umgesetzt werden. Dauernde Änderungen oder Ausnahmen, je nach Börsen- und Gemütslage, führen schnell zu alten, falschen Verhaltensmustern.

Regel 5: Angst und Gier zügeln

Menschen neigen zu extremem Verhalten. Mit haussierenden Kursen steigt die Gier, bei fallenden Märkten nimmt die Angst zu. Wer seine Strategie konsequent verfolgt, reagiert gelassener auf Extremsituationen, auch wenn es noch so verlockend ist, nach ersten Erfolgen die Anlagebeträge und damit das Risiko deutlich zu erhöhen.

Regel 6: Zuerst auf das Risiko schauen

Viele Anleger schauen bei einer Investition zuerst auf den möglichen Gewinn und blenden eventuelle Misserfolge aus. Wer sich zuerst mit dem potenziellen Risiko befasst, ist später nicht so enttäuscht, wenn die Wertpapierkurse nicht in die erwartete Richtung laufen. Dann fällt es leichter, sich von der Anlage mit geringem Verlust zu trennen.

Regel 7: Nicht alles auf eine Karte setzen

Um Einzelrisiken so gering wie möglich zu halten, sollten Anlagegelder breit gestreut werden. Diese Streuung sollte sowohl unterschiedliche Anlageklassen als auch verschiedene internationale Märkte und Branchen umfassen.

Regel 8: Einsätze gering halten

Einsätze in Einzeltitel sollten möglichst gering gehalten werden, um die notwendige breite Risikostreuung vornehmen zu können. Fehlt das notwendige Kapital, bieten sich Fonds zur Abdeckung kompletter Märkte an.

Regel 9: Kein Kapital nachschießen

Auch wenn man von einer Anlageentscheidung überzeugt ist, aber die Kurse trotzdem fallen, erhöhen weitere Investitionen in denselben Wert nur das Risiko, noch mehr Geld zu verlieren.

Regel 10: Nicht gegen den Trend anlegen

„The trend is your friend" gilt auch bei Wertpapieranlagen. Investieren gegen den Trend führt in aller Regel zunächst zu Verlusten, da man versucht, sich gegen die Masse der Anleger zu stellen. Kursverluste langfristig auszusitzen bedeutet, das vorhandene Kapital nicht in attraktivere Anlagen investieren zu können.

Regel 11: Verluste begrenzen

Verluste sollten möglichst frühzeitig mit Stoppmarken begrenzt werden, da sie sonst schnell bisher erzielte Gewinne aufzehren können. Gewinne soll man hingegen durch das Nachziehen von Stoppmarken laufen lassen, bis sich die Rahmenbedingungen ändern oder sich der Trend umkehrt.

Regel 12: Stoppkurse vernünftig setzen

Stoppkurse sollten auf Grund charttechnischer Signale gesetzt werden. Falsch ist es, einen bequemen Stoppkurs zu setzen, indem man zunächst ausrechnet, wo der Stoppkurs gesetzt werden müsste, um nur einen bestimmten Verlust zu riskieren. Die Verlustbegrenzung wird letztendlich über die Anzahl der Wertpapiere durchgeführt.

Regel 13: Möglichst gut informiert sein

Vor einer Anlageentscheidung müssen gründlich Hausaufgaben gemacht werden. Das bedeutet, möglichst viele Informationen sammeln, um sich ein genaues Bild des Investitionsobjekts zu machen. Dazu gehört auch, auf objektive Ratschläge zu hören und Geheimtipps zu ignorieren.

Regel 14: Keinem Guru trauen

Vorsicht vor selbsternannten Gurus! Die Vergangenheit hat gezeigt, dass niemand auf Dauer das Börsengeschehen richtig voraussagen, geschweige denn beeinflussen kann. Daher ist es besser, sich eine eigene Meinung zum Markt zu bilden.

Quelle: Betriebswirtschaftliche Blätter 07/2006, Seite 405

Rendite-Matrix, Performance

ausgewählter Anlage-Klassen

Schaubild unten gestaltet nach fonds-magazin 1.2015, S. 12 f.

Stand: 01.01.2018